هر آنچه که باید درباره ممیز مالیاتی بدانید

ممیز مالیاتی چیست ؟

ممیز مالیاتی چیست ؟ در جواب این سوال میتوان گفت ممیز مالیاتی ، کارمند سازمان امور مالیاتی و وزارت دارایی است که وظیفه بررسی دقیق اظهارنامههای مالیاتی، تطبیق اطلاعات مالی ارائهشده توسط مؤدیان با اسناد و مدارک قانونی و تعیین میزان صحیح مالیات پرداختی را بر عهده دارد. برخلاف حسابرس که به عنوان مشاور و کارشناس مستقل برای مؤدیان فعالیت میکند، ممیز مالیاتی نماینده دولت در این حوزه بوده و نتیجه بررسیهای خود را به سازمان امور مالیاتی گزارش میدهد.

این فرد متخصص با استفاده از دانش حسابداری، قوانین مالیاتی و نرمافزارهای حسابداری حرفهای، اطلاعات ارائهشده را مورد ارزیابی دقیق قرار داده و در صورت مشاهده هرگونه نقص یا تخلف، نسبت به گزارش به سازمان امور مالیاتی اقدام میکند. وظیفه اصلی ممیز، جلوگیری از تخلفات مالیاتی و اطمینان از پرداخت دقیق و قانونی مالیات توسط شرکتها و اشخاص حقیقی و حقوقی است.

اهمیت ممیزان مالیاتی در سیستم مالیاتی

1️⃣ افزایش اعتماد عمومی به نظام مالیاتی

یکی از مهمترین وظایف ممیزان مالیاتی، افزایش شفافیت و صحت محاسبات مالیاتی است. با بررسی دقیق اظهارنامهها و تطبیق آنها با اسناد و مدارک، این کارشناسان به تقویت اعتماد عمومی به سیستم مالیاتی کمک میکنند. اعتماد مردم به اینکه مالیاتها به درستی محاسبه و وصول میشوند، زمینهای برای مشارکت بیشتر در روندهای مالی کشور فراهم میآورد.

2️⃣ پیشگیری از تخلفات و فرار مالیاتی

ممیزان مالیاتی با بررسی دقیق و تدقیق در اطلاعات مالی و اسنادی که مؤدیان ارائه میدهند، میتوانند هرگونه تلاش برای کاهش غیرواقعی میزان مالیات یا ایجاد ابهامات در اظهارنامهها را شناسایی کنند. این بررسیها نه تنها موجب کاهش تخلفات مالیاتی میشود بلکه باعث افزایش درآمدهای دولت و جلوگیری از فرار مالیاتی نیز خواهد شد.

3️⃣ تقویت نظام مالیاتی و عدالت اجتماعی

بررسیهای منظم و دقیق ممیزان مالیاتی به بهبود قوانین و اصلاح نواقص موجود در سیستم مالیاتی کمک میکند. همچنین، با اطمینان از اینکه تمامی افراد و شرکتها به همان میزان مسئولیتهای مالیاتی خود را ادا میکنند، عدالت اجتماعی در پرداخت مالیات بهبود مییابد. این عدالت موجب ایجاد رقابت سالم در بازار اقتصادی و توزیع عادلانه منابع در میان اقشار مختلف جامعه خواهد شد.

4️⃣ نقش مشاورهای در بهبود عملکرد مالی

ممیزان مالیاتی نه تنها به عنوان ارزیاب بلکه به عنوان مشاور مالیاتی نیز فعالیت میکنند. ارائه راهکارها و پیشنهاداتی جهت بهبود روند اظهارنامههای مالیاتی، کمک به بهرهمندی از تخفیفات و جلوگیری از تخلفات از دیگر وظایف مهم این حرفه به شمار میآید.

وظایف ممیز مالیاتی چیست ؟

1️⃣ بررسی و تحلیل اظهارنامههای مالیاتی

یکی از اساسیترین وظایف ممیز مالیاتی، بررسی دقیق اظهارنامههای مالیاتی افراد و شرکتها است. در این فرآیند، ممیز اطلاعات ارائه شده در اظهارنامه را با اسناد و مدارک مالی تطبیق داده و صحت و سقم آنها را ارزیابی میکند. در صورت مشاهده هرگونه ناهماهنگی یا اشتباه، ممیز نسبت به ثبت گزارش تخلف اقدام میکند.

2️⃣ بررسی و تدقیق مستندات و اسناد مالی

ممیز مالیاتی موظف است تمامی مستندات، فاکتورها، دفاتر حسابداری و اسناد مربوط به هزینهها و درآمدهای مؤدیان را به دقت بررسی کند. این بررسی شامل ارزیابی تطابق اطلاعات ارائهشده با قوانین مالیاتی و تشخیص نقصهای احتمالی است که میتواند منجر به اعمال جریمههای مالیاتی شود.

3️⃣ ممیزی میدانی

برخی مواقع، ممیزان مالیاتی به منظور بررسی دقیقتر پروندههای مالی، اقدام به بازرسی میدانی میکنند. در این بررسیها، نمایندگان سازمان امور مالیاتی به محل فعالیت مؤدیان مراجعه کرده و حسابها، دفاتر و سایر اطلاعات مربوط به فعالیتهای مالی را بررسی میکنند تا از صحت اطلاعات اطمینان حاصل کنند.

4️⃣ ثبت سوابق و ارزیابی اطلاعات مالی

یکی دیگر از وظایف مهم ممیز، ثبت سوابق مالیاتی مؤدیان است. این کار شامل بررسی صحت شمارههای ثبت شده، حسابهای بانکی، محل دفتر و سایر اطلاعات مربوط به پروندههای مالیاتی میشود. همچنین، ممیز با استفاده از روشهای حسابداری پیشرفته میزان مالیات واقعی و اختلافات احتمالی بین مبلغ اعلام شده و مبلغ محاسبه شده را تعیین میکند.

5️⃣ ارائه گزارش نهایی و اعلام نتایج

پس از بررسی اظهارنامهها و مستندات، ممیز مالیاتی گزارش نهایی خود را تنظیم کرده و در صورت شناسایی تخلفات یا ناهماهنگیها، نسبت به اعلام گزارش به سازمان امور مالیاتی اقدام میکند. این گزارش میتواند شامل اعلام مالیات اضافه یا کم پرداختی نیز باشد که به موجب آن مؤدی ملزم به پرداخت جریمههای تعیین شده میشود.

6️⃣ نمایندگی سازمان مالیاتی در دادگاه

در مواردی که مؤدی نسبت به میزان مالیات تعیینشده اعتراض داشته باشد و شکایت رسمی تنظیم شود، ممیزان مالیاتی به عنوان نماینده سازمان در دادگاه حضور پیدا کرده و از دیدگاه قانونی دفاع از عملکرد سازمان را بر عهده دارند.

7️⃣ برقراری ارتباط و مذاکره با مؤدیان

ممیزان مالیاتی در بسیاری از موارد، با مدیران شرکتها و مؤدیان در جلسات مذاکره حضور پیدا میکنند. هدف از این مذاکرهها رفع ابهامات و حل اختلافات موجود در اظهارنامههای مالیاتی است. در صورتی که توافق حاصل نشود، موضوع ممکن است به سطح بالاتری از ممیزی و بررسی ارجاع شود.

ردههای شغلی ممیزان مالیاتی

1️⃣ کمک ممیز

کمک ممیز اولین رده شغلی در حوزه ممیزی مالیاتی است. افرادی که در این سمت فعالیت میکنند، معمولاً از بین کارکنان وزارت دارایی انتخاب شده و دارای مدرک کارشناسی در رشتههای بازرگانی، امور مالی یا حتی تخصصهای قضایی هستند. وظایف اصلی کمک ممیز شامل نوشتن و تأیید نامهها و انجام بررسیهای اولیه در پروندههای مالیاتی میباشد. همچنین این افراد در آزمونهای عمومی سازمان شرکت میکنند تا شایستگی خود را برای ارتقاء به سمتهای بالاتر ثابت کنند.

2️⃣ کارشناس مالیاتی

پس از گذراندن دوره کمک ممیز و کسب تجربه لازم، افراد میتوانند به سمت کارشناس مالیاتی ارتقاء یابند. برای احراز این سمت، داشتن مدرک کارشناسی یا کارشناسی ارشد در رشتههای مالی یا حسابداری و سابقه کاری مشخص در سازمان امور مالیاتی الزامی است. وظایف کارشناس مالیاتی شامل بررسی دقیق اظهارنامههای مالیاتی، تحلیل مستندات، ثبت سوابق مالی و تعیین میزان مالیات به عهده او میباشد. مؤدیان تنها در صورتی که ممیز به آنها ارجاع دهد، میتوانند به مراحل بعدی ممیزی مراجعه کنند.

3️⃣ کارشناس ارشد مالیاتی (سر ممیز مالیاتی )

در این رده شغلی، فرد پس از کسب تجربه کافی به عنوان کارشناس مالیاتی و گذراندن دورههای آموزشی مربوطه، میتواند به عنوان کارشناس ارشد یا سر ممیز فعالیت کند. وظیفه اصلی سر ممیز نظارت بر واحدهای مالیاتی و بررسی عملکرد حسابرسان و ممیزان در سطوح پایینتر است. برای ورود به این سمت، سابقه کاری گسترده و داشتن مدرک کارشناسی در رشتههای مرتبط با مالی و حسابداری مورد نیاز است.

4️⃣ ممیز کل

بالاترین رده شغلی در این حوزه، سمت ممیز کل میباشد. افراد در این سمت، پس از گذراندن دورههای کاری و ارتقاء در سطوح پایینتر، مسئول نظارت جامع بر عملکرد واحدهای مالیاتی و بررسی پروندههای مهم میشوند. برای رسیدن به این سمت، علاوه بر داشتن مدرک کارشناسی ارشد، سابقه کاری مرتبط در حداقل ۱۵ سال و کسب امتیازات لازم در آزمونهای مربوطه از الزامات است. وظایف ممیز کل شامل تأیید پروندهها جهت ورود به دادگاه حل اختلاف و صدور امضاهای نهایی در پروندههای مالیاتی است.

تفاوت ممیز مالیاتی و حسابرس

در سیستم مالیاتی، حسابرس و ممیز مالیاتی هر دو وظیفه بررسی اظهارنامهها و اسناد مالی را بر عهده دارند؛ اما تفاوتهای مهمی در نحوه فعالیت آنها وجود دارد. حسابرس به عنوان کارشناس مستقل، به مؤدیان خدمات مشاورهای ارائه داده و ایرادات موجود در اظهارنامهها را شناسایی و اصلاح میکند.

در مقابل، ممیز مالیاتی که به عنوان کارمند سازمان امور مالیاتی فعالیت میکند، نتیجه بررسیهای خود را به صورت رسمی گزارش داده و در صورت شناسایی تخلفات، موضوع را جهت اعمال جریمه به مراجع ذیصلاح ارجاع میدهد. این تفاوت اساسی نشان میدهد که حسابرس برای بهبود عملکرد مؤدیان کار میکند، در حالی که ممیز مالیاتی برای حفظ نظم و عدالت در سیستم مالیاتی فعالیت میکند.

ثبت نام دوره رایگان مالیاتی

نکات مهم در رفتار و عملکرد ممیزان مالیاتی

1️⃣ رعایت دقت و صحت در بررسی اسناد

یکی از مهمترین نکات مورد تأکید در عملکرد ممیزان، دقت در بررسی اسناد و مدارک مالی است. مؤدیان موظفند کلیه اطلاعات، دفاتر و اسناد مالی خود را در اختیار ممیز قرار دهند تا بررسیها به صورت کامل و صحیح انجام شود. هرگونه نقص یا ابهام در ارائه اسناد میتواند منجر به تشخیص تخلف و اعمال جریمههای مالیاتی شود.

2️⃣ ارائه اطلاعات به صورت شفاف و کامل

از آنجا که ممیزان مالیاتی از طریق بررسی اظهارنامهها و اسناد به شناسایی تخلفات میپردازند، ارائه اطلاعات صحیح و بهموقع از سوی مؤدیان اهمیت بسزایی دارد. در مواقعی که ممیز به صورت حضوری جهت رفع ابهام با مدیران شرکت ملاقات میکند، شفافیت در ارائه مدارک و اسناد میتواند روند بررسی را تسهیل نماید و از بروز مشکلات حقوقی جلوگیری کند.

3️⃣ رعایت اصول اخلاقی و صداقت

ممیزان مالیاتی موظفند در تمام مراحل بررسی، به اصول اخلاقی و صداقت پایبند باشند. از آنجا که در مواقعی ممکن است برخی مؤدیان برای تسریع روند حل و فصل مسائل مالیاتی، پیشنهاداتی ارائه دهند، توانایی گفتن «نه» و پایبندی به قانون از ویژگیهای ضروری در این حرفه به شمار میآید.

4️⃣ مهارتهای تحلیلی و ارتباطی

ممیزان مالیاتی علاوه بر داشتن دانش فنی، باید از مهارتهای تحلیلی قوی برای بررسی دقیق ارقام و اعداد بهرهمند باشند. همچنین، مهارتهای ارتباطی جهت برقراری ارتباط مؤثر با مؤدیان، مدیران شرکتها و دیگر مراجع قانونی، از اهمیت ویژهای برخوردار است. این مهارتها کمک میکند تا در مواجهه با اختلافات و ابهامات، راهکارهای مناسبی ارائه و مذاکرات به شکلی حرفهای انجام شود.

5️⃣ آشنایی با نرمافزارهای حسابداری و تغییرات قوانین مالیاتی

با توجه به تغییرات مداوم در قوانین مالیاتی و افزایش استفاده از سیستمهای کامپیوتری در اداره امور مالیاتی، ممیزان باید از بهروزرسانیهای نرمافزاری و تغییرات قانونی آگاه باشند. این آگاهی موجب میشود تا بررسیها با دقت بیشتری انجام شده و از بروز خطاهای احتمالی جلوگیری شود.

6️⃣ نحوه برخورد مؤدیان با ممیز

در مواجهه با ممیزان مالیاتی، مؤدیان باید از برخورد صادقانه، محترمانه و حرفهای بهره ببرند. ارائه اطلاعات دقیق، شفافیت در اسناد و رعایت دستورالعملهای اعلام شده توسط سازمان مالیاتی، از نکات کلیدی در تعامل با ممیز محسوب میشود. در موارد اختلاف، مؤدیان میتوانند از طریق مذاکره و مراجعه به مراتب بالاتر، همچون ممیز کل، سعی در رفع مشکلات خود داشته باشند.

7️⃣ امانتداری و درستکاری : دسترسی به اطلاعات محرمانه مالی اشخاص و شرکتها، صداقت و رازداری را ضروری میکند.

8️⃣ مهارتهای ارتباطی : توان توضیح روشن دلایل تشخیص مالیات و تعامل حرفهای با مودیان.

9️⃣ بیطرفی و عدالت : پرهیز از جانبداری؛ اجرای دقیق قانون برای همه.

🔟 قابل اعتماد و قانونمدار : مقابله با فرار مالیاتی و اجتناب از هر رویه خلاف ضابطه.

محیط کاری و شرایط فعالیت ممیزان مالیاتی

ممیزان مالیاتی عمدتاً در محیطهای اداری فعالیت میکنند و بخش قابل توجهی از کار آنها به بررسی پروندههای مالیاتی از طریق دفاتر سازمانهای مربوطه اختصاص دارد. اگرچه ممیزان ممکن است در مواقعی به انجام ممیزی میدانی و بازرسی شرکتها نیز بپردازند، اما اصولاً تعامل آنها با مؤدیان از طریق ارائه اسناد و مدارک به صورت حضوری یا از راه دور انجام میشود.

از سوی دیگر، محیط کاری ممیزان نیازمند آمادگی برای برقراری ارتباط با مدیران، حسابداران و سایر افراد مرتبط در شرکتها و همچنین حضور در جلسات مذاکره و جلسات بررسی پروندههای مالیاتی است. به همین جهت، توانایی مدیریت زمان و کار در شرایط استرسزا از ویژگیهای ضروری در این حوزه به شمار میآید.

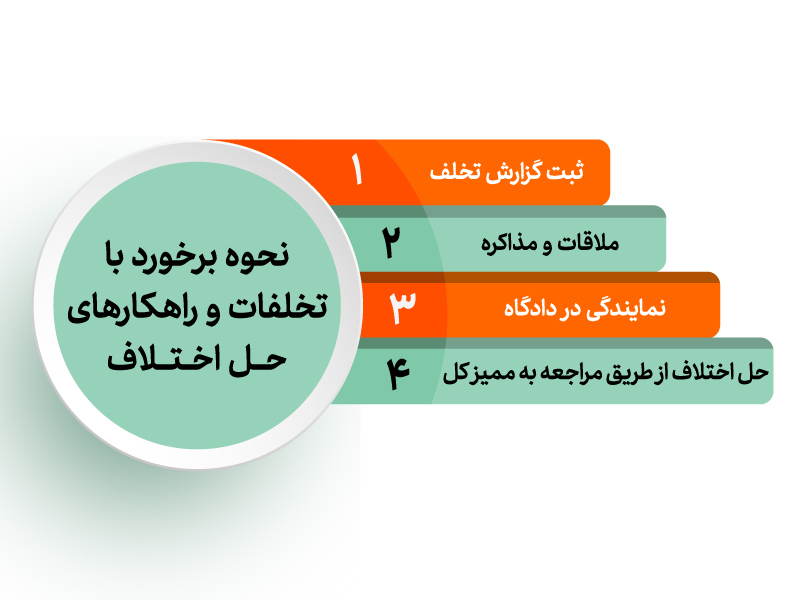

نحوه برخورد با تخلفات و راهکارهای حل اختلاف

ممیزان مالیاتی در جریان بررسیهای خود ممکن است به تخلفات مالیاتی از جمله دستکاری اسناد، اعلام نادرست درآمدها یا هزینهها و سایر موارد مشابه برخورد نمایند. در این شرایط :

1️⃣ ثبت گزارش تخلف : ممیز پس از شناسایی هرگونه نقص یا تخلف، گزارش تخلف تهیه کرده و آن را به سازمان امور مالیاتی ارسال میکند. این گزارش، مبنای اعمال جریمه و پیگیریهای بعدی توسط مراجع ذیصلاح خواهد بود.

2️⃣ ملاقات و مذاکره : در مواردی که ابهام یا اختلاف بین مؤدی و ممیز بروز کند، ممیز موظف است از طریق ملاقات حضوری با مدیران شرکت، ابهامات را رفع و راهکارهای مذاکرهای را ارائه کند.

3️⃣ نمایندگی در دادگاه : در صورتی که موضوع به مرحله دادگاه تجدید نظر برسد، ممیزان مالیاتی به عنوان نماینده سازمان امور مالیاتی در دادگاه حضور پیدا کرده و دفاع از صحت محاسبات را به عهده میگیرند.

4️⃣ حل اختلاف از طریق مراجعه به ممیز کل : در صورت عدم توافق میان مؤدی و ممیز، مسئله به مراتب بالاتر ارجاع داده شده و ممیز کل در خصوص تخلفات احتمالی و راهکارهای اصلاحی تصمیمگیری میکند.

این روندها به مؤدیان اطمینان میدهد که با وجود وجود ممیزان مالیاتی، حق هر دو طرف رعایت شده و در صورت بروز اختلاف، راهکارهای قانونی و منصفانه اجرا میشوند.

نکات کلیدی برای مؤدیان در برخورد با ممیزان مالیاتی

برای جلوگیری از بروز مشکلات حقوقی و مالی، مؤدیان و مدیران شرکتها باید نکات زیر را در نظر داشته باشند:

1️⃣ ارائه مدارک و اسناد به صورت کامل : مؤدیان باید کلیه مدارک، اسناد و دفاتر حسابداری خود را به شکل منظم و کامل در اختیار ممیز قرار دهند تا بررسیها با دقت انجام شود.

2️⃣ شفافیت در ارائه اطلاعات : ارائه اطلاعات نادرست یا ناقص میتواند منجر به تشخیص تخلف و اعمال جریمههای مالیاتی شود؛ بنابراین صداقت و شفافیت در ارائه اظهارنامهها بسیار حائز اهمیت است.

3️⃣ آمادگی برای پاسخگویی : در مواقعی که ممیز جهت رفع ابهام و توضیح مسائل مالی با مدیران شرکت تماس برقرار میکند، مؤدیان باید آماده باشند تا با دقت به سؤالات پاسخ دهند.

4️⃣ مذاکره و پیگیری قانونی : در صورت بروز اختلاف و نارضایتی از نتایج ممیزی، مؤدیان حق دارند از طریق مراجع قانونی، شکایات خود را پیگیری کرده و درخواست بررسی مجدد نمایند.

اعتراض به تشخیص ممیز مالیاتی

پس از صدور برگ تشخیص توسط ممیز (و عنداللزوم تأیید سرممیز)، مودی حق اعتراض دارد :

✅ مرحله اول : اعتراض به رئیس اداره امور مالیاتی مربوطه (تسلیم کتبی اعتراض و بررسی در واحد).

✅ مرحله بعد : هیئت حل اختلاف مالیاتی در صورت عدم حصول توافق در مرحله اول.

این سازوکار برای تضمین رسیدگی منصفانه به اختلافات مالیاتی طراحی شده است.

جدول تفاوت ممیز مالیاتی ، ذیحساب ، حسابرس و حسابدار

| نقش | هدف اصلی | تمرکز کاری | جایگاه/وابستگی |

|---|---|---|---|

| ممیز مالیاتی | تشخیص و وصول صحیح مالیات | رعایت قانون مالیاتی، بررسی اظهارنامه و دفاتر، صدور برگ تشخیص | سازمان امور مالیاتی |

| ذیحساب | اجرای صحیح قوانین مالی و کنترل بودجه | نظارت داخلی بر دخلوخرج دستگاههای دولتی | وزارت امور اقتصادی و دارایی |

| حسابرس | افزایش اعتبار و شفافیت صورتهای مالی | ارزیابی انطباق صورتهای مالی با استانداردها (مانند GAAP) | موسسه حسابرسی مستقل |

| حسابدار | ثبت و گزارشگری مالی | ثبت اسناد، تهیه صورتهای مالی، تحلیل و مشاوره | درون سازمان/یا مشاورهای |

چگونه ممیز مالیاتی شویم ؟

1️⃣ تحصیلات مرتبط : دستکم کارشناسی در حسابداری، امور مالی، مدیریت مالی، مدیریت بازرگانی، اقتصاد یا حقوق اقتصادی.

2️⃣ آزمون استخدامی : قبولی در آزمونهای سازمان امور مالیاتی (قوانین مالیاتی، حسابداری و مباحث عمومی).

3️⃣ دورههای تخصصی و کارآموزی : قوانین مالیاتهای مستقیم و غیرمستقیم، اصول رسیدگی و گزارشنویسی.

4️⃣ کسب تجربه میدانی : شروع از ردههای کارشناسی و ارتقا زیر نظر ممیزان باسابقه.

خدمات همراهی در فرآیند ممیزی مالیاتی چیست ؟

در بسیاری از پروندهها، آمادهسازی و تنظیم مدارک مالیاتی، مرتبسازی دفاتر و فاکتورها، تهیه اظهارنامه دقیق، بازبینی پیش از ممیزی، حضور و پاسخگویی در جلسات رسیدگی و تنظیم لوایح اعتراض به کاهش مغایرتها و کاهش ریسک جرایم کمک میکند. این موارد—همان چیزهایی که ممیز مالیاتی انتظار دارد ببیند—مستقیماً به روانی فرآیند رسیدگی منتهی میشوند.

مدارک لازم برای رسیدگی ممیز مالیاتی چیست ؟

برای رسیدگی دقیق، ممیز مالیاتی از مودی اسناد زیر را مطالبه میکند :

1️⃣ اظهارنامههای مالیاتی سالهای مورد رسیدگی.

2️⃣ دفاتر قانونی (روزنامه و کل) ثبت و پلمپشده.

3️⃣ فاکتورهای رسمی خرید و فروش و اسناد مثبته تمام معاملات.

4️⃣ قراردادها (پیمانکاری، خرید و فروش، اجاره و …).

5️⃣ لیست بیمه و حقوق و دستمزد کارکنان بههمراه فیشهای پرداختی.

6️⃣ صورتهای مالی اساسی (ترازنامه، صورت سود و زیان و …) تأییدشده.

7️⃣ گواهیهای مالیات بر ارزش افزوده و مدارک مربوط به مالیاتهای غیرمستقیم.

8️⃣ تهیه منظم این مدارک، روند رسیدگی ممیز مالیاتی را شفاف و سریعتر میکند.

جمع بندی

ممیز مالیاتی به عنوان یکی از ارکان اساسی نظارت بر سیستم مالیاتی، نقش حیاتی در تضمین عدالت، شفافیت و صحت محاسبات مالیاتی دارد. وظایف این کارشناسان شامل بررسی اظهارنامههای مالیاتی، تحلیل دقیق اسناد، انجام ممیزی میدانی و ارائه گزارشهای کارشناسی به سازمان امور مالیاتی است. علاوه بر این، ردههای شغلی ممیزان از کمک ممیز تا ممیز کل، هر کدام با وظایف و مسئولیتهای ویژه خود، چارچوبی منظم برای نظارت بر عملکرد مالیاتی در سطح کشور فراهم میکنند.

با توجه به اهمیت افزایش اعتماد عمومی، پیشگیری از تخلفات مالیاتی و تقویت نظام مالیاتی، رفتار حرفهای و دقیق ممیزان مالیاتی نقش تعیینکنندهای در بهبود وضعیت اقتصادی و اجتماعی کشور ایفا میکند. همچنین، مهارتهای تحلیلی، ارتباطی، آشنایی با قوانین و نرمافزارهای حسابداری از جمله ویژگیهای ضروری در این حوزه است که باید هم توسط ممیزان و هم توسط مؤدیان رعایت شود.

در نهایت، پاسخ به پرسش «ممیز مالیاتی کیست؟ وظایف ممیز مالیاتی چیست؟» در این مقاله به تفصیل بیان گردید. هر مؤدی باید بداند که ممیزان مالیاتی با هدف حفظ منافع دولت و برقراری عدالت در پرداخت مالیاتها فعالیت میکنند و رعایت دقیق دستورالعملها و ارائه اطلاعات صحیح، از مهمترین نکاتی است که میتواند موجب کاهش بروز تخلفات و بهبود روند مالیاتی شود.

ممیز مالیاتی چیست و چه میکند ؟

نماینده رسمی سازمان امور مالیاتی برای بررسی اسناد، دفاتر و اظهارنامهها، تشخیص درآمد مشمول مالیات و صدور برگ تشخیص. هدف او تشخیص صحیح مالیات و جلوگیری از تخلفات است.

تفاوت ممیز با سرممیز مالیاتی چیست ؟

ممیز پروندههای مشخص را رسیدگی میکند؛ سرممیز بر عملکرد ممیزان نظارت دارد، گزارشها را کنترل و تأیید میکند و در موضوعات پیچیده نقش تصمیمگیر دارد.

تفاوت ممیز مالیاتی با ذیحساب و حسابرس چیست ؟

ممیز روی قوانین مالیاتی و تشخیص مالیات تمرکز دارد؛ ذیحساب کنترل بودجه و اجرای قوانین مالی دولت را بر عهده دارد؛ حسابرس اعتبار صورتهای مالی را بهصورت مستقل میسنجد.

وظایف اصلی ممیز مالیاتی چیست ؟

بررسی اظهارنامهها و دفاتر، جمعآوری و تطبیق اسناد مثبته، تنظیم گزارش رسیدگی، تشخیص مالیات و صدور برگ تشخیص و ثبت سوابق و پاسخگویی به ابهامات مودی.

چگونه میتوان ممیز مالیاتی شد ؟

تحصیلات مرتبط در رشتههای مالی/حسابداری/اقتصاد یا حقوق اقتصادی، قبولی در آزمون استخدامی، گذراندن دورههای تخصصی و کارآموزی، و کسب تجربه عملی در واحدهای مالیاتی.

آیا ممیز مالیاتی اختیار اعمال جریمه دارد ؟

اگر اظهار نادرست یا عدم رعایت تکالیف احراز شود، ممیز در چارچوب قانون، پرونده را به محاسبه جرایم هدایت میکند و این موضوع در گزارش رسیدگی و برگ تشخیص منعکس میشود.

دیدگاهتان را بنویسید