۰ تا ۱۰۰ آیین دادرسی مالیاتی

دادرسی مالیاتی چیست ؟

دادرسی مالیاتی بدین گونه است که یک مودی برای اعتراض به برگ تشخیص مورد نظر مالیاتی و یا در زمینه وصول مالیات دست به کار شود. در کل دادرسی مالیاتی فرآیندی که یک مودی برای برگ تشخیص مالیاتی تا پرداخت برگ قطعی آن را باید طی کند.

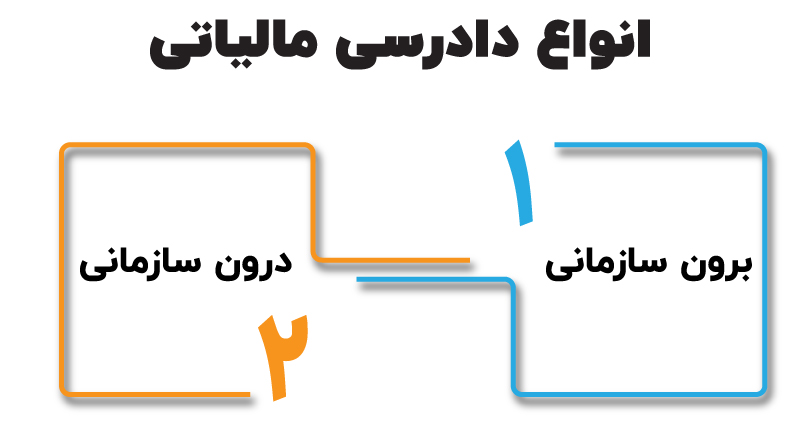

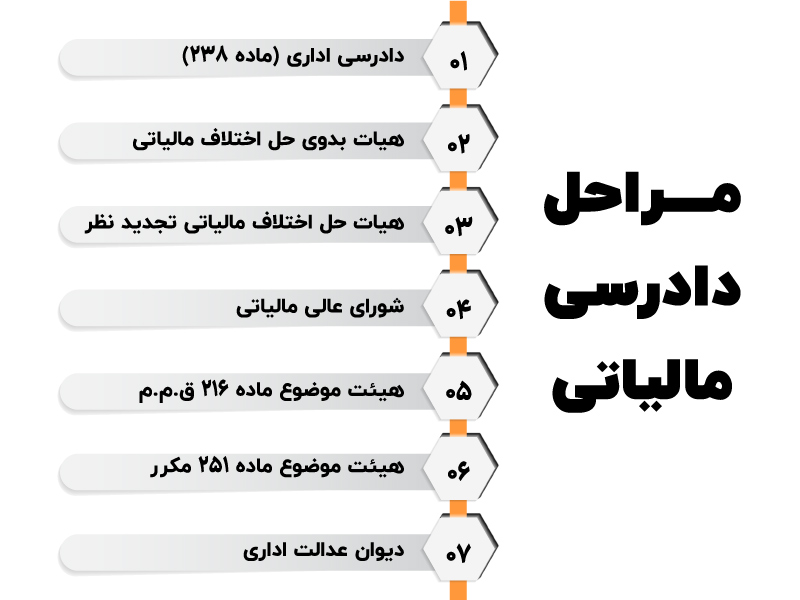

دادرسی مالیاتی به دو دسته درون سازمانی و برون سازمانی تقسیم می شود و در مجموع ۷ مرحله برای رسیدگی مالیاتی وجود دارد. اگر پس از ارسال اظهارنامه، مبلغ «برگ تشخیص» با محاسبات شما نمیخواند، دادرسی مالیاتی مسیر رسمی و مرحلهبهمرحلهای است که به شما اجازه میدهد قانونی اعتراض کنید و پروندهتان را تا صدور رأی قطعی پیگیری نمایید.

هدف از دادرسی مالیاتی

بعد از اینکه مالیات تعیین شد، مودی می تواند با طی کردن فرآیند دادرسی مالیاتی ، توسط ممیز اداره مالیاتی، مالیات تعیین شده را کاهش دهد. با وجود دادرسی مالیاتی می توان هزینه های غیر منطقی، ناعادلانه و پرداخت مالیات های که اضافه هستند را کاهش داد.

1️⃣ حفظ حقوق مودیان و پیشگیری از پرداختهای اضافی

2️⃣ ایجاد عدالت مالیاتی

3️⃣ شفافیت در فرآیند تعیین مالیات

4️⃣ کاهش اختلافات از مسیر قانونی

5️⃣ بهبود رویهها و مقررات بر پایه نتایج دادرسیها

زمان انجام دادرسی مالیاتی

زمانی که برگ تشخیص مالیاتی به طور قانونی به دست مودی رسید و کارشناس امور مالیاتی مبلغ ایجاد شده را اعلام کرد ولی مورد قبول مودی نبود این امکان وجود دارد که حداکثر تا ۳۰ روز برای پیگیری و تحلیل این مورد پیش قدم شده و در راستای صفر تا صد دادرسی مالیاتی اعتراض خود را اعلام کنند.

انواع دادرسی مالیاتی | مراحل دادرسی مالیاتی

مودیان برای حل اختلافات مالیاتی باید به اداره امور مالیاتی مراجعه کند. این فرآیند، شامل مراحلی همچون، پرونده مودی توسط یک مرجع رسیدگی و پس از قطعی شدن، اجرا می شود.

✅ مراحل دادرسی درون سازمانی

دادرسی ادارای | هیات بدون حل اختلاف مالیاتی | هیات حل اختلاف مالیاتی تجدید نظر| شورای عالی مالیاتی| هیات حل اختلاف موضوع ماده ۲۱۶

✅ مراحل دادرسی برون سازمانی

هیات موضوع ماده ۲۵۱ مکرر | دیوان عدالت اداری

ثبت نام در دوره مشاور مالیاتی در اصفهان

مراحل دادرسی درون سازمانی

ارکان دادرسی مالیاتی؛ مراحل دادرسی مالیاتی | چه مراجعی تصمیم میگیرند ؟

1️⃣ مرحله اول : دادرسی اداری ( ماده ۲۳۸)

هر برگ تشخیص باید دارای قانون مالیات های مستقیم باشد و شرایط ماده ۲۳۸ این قانون در آن ثبت شده باشد. لازم به ذکر است که پرونده های مالیاتی هر مودی منجر به صدور برگ تشخیص می باشد.

📌 ماده ۲۳۸ مالیات های مستقیم : برگ تشخیص مالیات باید کاملا صحیح و متکی به دلایل کافی تنظیم شود. باید در برگ تشخیص فعالیت های مربوطه به صورت صریح برای مودی قید شود. افرادی که امضا کننده هستند، باید نام کامل و سمت خود را این برگ بنویسند.در صورتی که مودی استعلام گرفت باید تمامی گزارشات برگ تشخیص به مودی داده شود و هرگونه توضیحی خواستند باید به او بدهند.

برای طی کردن مراحل دادرسی مالیاتی می بایستی اقدام به دریافت گزارش رسیدگی کنید تا پس از آن برگ تشخیص مالیاتی برای شما صادر شود. تا ۴۵ روز هم پس از ثبت اعتراض، فرصت مراجعه به ممیز کل مالیاتی و توافق وجود دارد.زمانی که برگ تشخیص مالیاتی ابلاغ شد، اگر مودی اعتراضی به برگ تشخیص داشت باید اعتراضات خود را به صورت کتبی و سیستمی ثبت کند. مودی فقط ۴۵ روز زمان دارد تا اگر اعتراضی به این برگ تشخیص دارد را را به ثبت رساند.

📍 مهلت اعتراض به برگ تشخیص

زمان اعتراض به تمامی برگ تشخیص های مالیاتی به غیر از برگ مطالبه ارزش افزوده بدین گونه است که مودی حداکثر تا ۳۰ روز پس از تاریخ ابلاغ برگ تشخیص، فرصت دارد. اما برای برگ مطالبه ارزش افزوده تا ۲۰ روز بعد از ابلاغ برای اعتراض مودی آن فرصت باقیست.اگر در زمان مقرر مودی برای اعتراض خود قدم بر ندارد، برگ تشخیص تبدیل به برگ قطعی مالیاتی می شود و دیگر نمی توان هیچگونه اعتراضی را به ثبت رساند. پس بهتر است ثبت اعتراضات را به روزای آخر به تعویق نرسانید.

2️⃣ مرحله دوم : هیات بدوی حل اختلاف مالیاتی

ممیز مالیاتی پس از دریافت دستور مدیر گروه مالیاتی، پرونده را به هیات حل اختلاف مالیاتی ارجاع می دهند زمانی که تاریخ هیات را دریافت کردید، برگ دعوتی به هیات در سه نسخه تنظیم خواهد شد.یک نسخه از برگ دعوت نامه که در آن ساعت، تاریخ و مکان را مشخص می کند باید به مودی تحویل داده شود. زمان حضور مودی در هیات حل اختلاف مالیاتی، توسط دبیرخانه این هیات به مودی ابلاغ می شود.

لازم به ذکر است که فاصله بین تاریخ اعلام شده و روز تشکیل جلسه هیات نباید کمتر از ۱۰ روز باشد، فقط زمانی بیش از ۱۰ روز مجاز است که مودی درخواست و هیات حل اختلاف به موافقت رسیده باشد. * روز ابلاغ و تشکیل جلسه جزء آن ۱۰ روز به حساب نمی آید. *

هیات بدوی، تجدید نظر و هیات ماده ۲۱۶ دارای ۳ عضو می باشند که برگرفته از:

- یک نفر نماینده سازمان امور مالیاتی

- یک نفر آن از میان قضات که می تواند از یک شخص بازنشسته یا شاغل حقوق دان باشد

- یک نفر نماینده اتاق بازرگان، اتاق اصناف ایران، جامعه مشاوران رسمی مالیاتی ایران و… را به مدت سه سال منصوب می کنند.

ثبت نام دوره رایگان مالیاتی

3️⃣ مرحله سوم : هیات حل اختلاف مالیاتی تجدید نظر

اگر مودی یا مامور تشخیص مالیاتی به رای هیات بدوی اعتراضی داشته باشند باید ۲۰ روز بعد از تاریخ ابلاغ رای به مودی اعتراضات خود را به ثبت رساند. مودی می تواند در صورت اعتراض به رای بدوی، باید شخص مودی فرم تبصره یک ماده ۲۴۷ قانون مالیات های مستقیم را تکمیل کنند و در فرم مربوطه باید یادداشت کنند که چه میزان از مالیات ها را قبول دارند.

میزان مالیات در این فرم نمی تواند کمتر از مالیات ابزاری در اظهارنامه مودی باشد. همچنین سازمان امور مالیاتی موظف به وصول کردن میزان مالیات هایی است که مودی آن را قبول دارد. زمانی که ترتیب پرداخت آن داده نشده باشد هیات تجدید نظر، تشکیل نخواهد شد.

4️⃣ مرحله چهارم : شورای عالی مالیاتی

مودی بعد از صدور رای از سمت هیات تجدید نظر، می تواند نسبت به رای صادر شده اعتراض خود را بیان کنند. این اعتراض مذکور مانع از صدور قطعی نخواهد شد و مودی مکلف به پرداخت یا سپردن تضمین می باشد تا اعتراض آن در شورای مالیاتی مطرح شود.

پرونده مذکور بدون توجه به ماهیت، توسط شورای عالی مالیاتی مورد تحلیل و بررسی قرار می گیرد. اگر این شورا رای هیات حل اختلاف را قبول کند، مودی می تواند در چرخه دادرسی مالیاتی شکایت را به ثبت رساند. اگر شورا عالی، رای هیئت حل اختلاف را قبول نکند، پرونده برگردانده و یا به یک شعبه دیگر حل اختلاف ارسال می گردد.

5️⃣ مرحله پنجم : هیات موضوع ماده ۲۱۶ قانون مالیات های مستقیم

اگر مودی در زمینه اجرائی اعتراضی داشته باشد و یا معتقد باشد که مالیات را به اشتباه برای آن بریده باشند و یا ادعا کند که برگ تشخیص مالیاتی به درستی به آن ابلاغ نشده، می تواند در زمان مقرر به برگ تشخیص مالیات اعتراض کند. اگر زمان اعتراض تمام شده باشد، در نهایت برگ قطعی مالیاتی برای مودی صادر خواهد شد.

ماده ۲۱۶ : مرجع رسیدگی به شکایات ناشی از اقدامات اجرایی راجع به مطالبات دولت از اشخاص اعم از حقیقی یا حقوقیکه طبق مقررات اجرایی مالیاتها قابل مطالبه و وصول میباشد هیأت حل اختلاف مالیاتی خواهد بود. به شکایات مزبور به فوریت و خارج از نوبت رسیدگی و رأی صادر خواهد شد. رأی صادره قطعی و لازمالاجراء است.

6️⃣ مرحله ششم : هیات موضوع ماده ۲۵۱ مکرر

اگر مالیات قطعی شده و به هیچ عنوان مودی نتواند به آن اعتراضی کند، یک راه برای مودی باقی می ماند، شخص مودی می تواند به استناد غیرعادلانه بودن مالیات و مستند به مدارک مثبته، تقاضا اعتراض را به هیات بدهد.

✅ مهلت اعتراض ماده ۲۵۱ مکرر

در ماده ۲۵۱ مکرر قانون مالیات های مستقیم، هیچ صحبتی در خصوص مهلت اعتراض به مالیات های قطعی وجود ندارد.

7️⃣ مرحله هفتم : دیوان عدالت ادارای

دیوان عدالت اداری، آخرین مرحله دادرسی مالیاتی است که تا مرحله هیات حل اختلاف ماده ۲۱۶ دادرسی مالیاتی ، رسیدگی به پرونده سازمانی می باشد و در دیوان عدالت این پرونده را وارد سیستم قضایی می کنند. این مقرارت حاکم بر سیستم قضایی و تفاوت های ساختاری را با سازمان امور مالیاتی دارند. مودی هم می تواند با کمک وکیل دادگستری در این شکایت کمک بگیرد. مودی تا سه ما پس از صدور این هیئت سه نفری اقتصاد، زمان دارد تا شکایات مربوطه را به دیوان عدالت اداری اعلام کند.

مهلتها و نکات مهم در قانون جدید دادرسی مالیاتی

✅ ۳۰ روز از تاریخ ابلاغ برگ تشخیص برای اعتراض (ماده ۲۳۹). در صورت سکوت مودی، مالیات قطعی میشود.

✅ در ابلاغ قانونی نیز مهلتها جاری است.

✅ رأی بدوی ظرف ۲۰ روز قابل اعتراض نزد تجدیدنظر (ماده ۲۴۷).

✅ شکایت به شورای عالی مالیاتی در دو ماه از تاریخ رأی قطعی هیئت.

✅ طرح در دیوان عدالت اداری ظرف سه ماه از ابلاغ رأی قطعی (شش ماه برای مقیم خارج).

✅ حضور در جلسات هیئت، ارائه منظم مدارک و آشنایی با حقوق مودی، کیفیت دفاع و نتیجه دادرسی را تحت تأثیر قرار میدهد.

نحوه ثبت اعتراض در مراحل دادرسی مالیاتی

1️⃣ دریافت و بررسی دقیق برگ تشخیص

2️⃣ تهیه لایحه اعتراض کتبی با ذکر روشن دلایل مبتنی بر قوانین و پیوست مستندات

3️⃣ ارسال در مهلت قانونی (حضوری یا الکترونیکی)

4️⃣ پیگیری پرونده در مراجع مقرر (ممیز کل، هیئتها و…)

📍 عناصر اصلی یک متن اعتراض : درج مشخصات کامل، اطلاعات برگ تشخیص (شماره، تاریخ، مرجع و مبلغ)، دلایل مستند به قانون، فهرست مستندات پیوست، درخواست صریح (مثلاً اصلاح برگ)، تاریخ و امضا.

جدول خلاصه مراحل و مراجع دادرسی مالیاتی

| بخش | عنوان | مرجع/مرحله | مهلت قانونی | خروجی/نکته |

|---|---|---|---|---|

| آغاز | مراحل دادرسی مالیاتی | صدور برگ تشخیص پس از اظهارنامه | — | شروع حق اعتراض |

| مسیر ۱ | مراحل دادرسی مالیاتی (تمکین) | تمکین کتبی → برگ قطعی | ۱۰ روز برای پرداخت | با پرداخت، پرونده مختومه |

| مسیر ۲ | مراحل دادرسی مالیاتی (اعتراض) | ممیز کل (ماده ۲۳۸) | ۳۰ روز از ابلاغ تشخیص | امکان رفع تعرض/تعدیل یا ارجاع به هیئت |

| هیئت بدوی | ارکان دادرسی مالیاتی | هیئت سهنفره (ماده ۲۴۴) | ۲۰ روز اعتراض به رأی | رأی بدوی غیرقطعی |

| هیئت تجدیدنظر | ارکان دادرسی مالیاتی | هیئت ماده ۲۴۷ | ۲۰ روز از ابلاغ بدوی | تبصره ۶: ۱٪ در صورت رد شکایت |

| رسیدگی شکلی | قانون جدید دادرسی مالیاتی | شورای عالی (۲۵۱) | ۲ ماه از رأی قطعی هیئت | صرفاً شکلی؛ امکان ارجاع به همعرض ۲۵۷ |

| فوقالعاده | ارکان دادرسی مالیاتی | هیئت ۲۵۱ مکرر | — | نسبت به مالیاتهای قطعی؛ رأی اکثریت |

| اجراییات | ارکان دادرسی مالیاتی | هیئت ۲۱۶ | — | شکایت از عملیات اجرایی وصول |

| مرجع نهایی | دادرسی مالیاتی | دیوان عدالت اداری | ۳ ماه (۶ ماه برای خارج) | رأی لازمالاجرا؛ امکان توقف اجرا با دستور |

مدارک موردنیاز برای دادرسی مالیاتی

1️⃣ مدارک هویتی و اطلاعات مکانی

2️⃣ مجوزهای فعالیت

3️⃣ گردش حسابها (صندوق، تنخواه، جاری شرکا، پیشپرداختها، پیشدریافتها، ریز هزینهها)

4️⃣ ریز خرید و فروش، گردش بدهکاران و بستانکاران

5️⃣ گردش حساب حقوق پرسنل

6️⃣ صورتحسابهای بانکی

7️⃣ گردش موجودی کالا

8️⃣ جدول محاسبه استهلاک

9️⃣ لیست بیمه ۱۲ ماه

ابلاغ قانونی در دادرسی مالیاتی

اگر برگههای مالیاتی مستقیماً به دست مودی نرسد، اقداماتی مانند ارسال از طریق پست، مراجعه مأمور ابلاغ به آدرس ثبتشده—even اگر تغییر کرده باشد—یا تحویل به اشخاص فاقد حق امضا، در حکم ابلاغ قانونی محسوب میشود. در این حالت نیز مراحل دادرسی مالیاتی و مهلتهای اعتراض طبق قانون برقرار است.

تفاوت دادرسی مالیاتی با پشتیبانی مالیاتی

✅ دادرسی مالیاتی : فرآیند رسمی ـ قانونی برای حل اختلاف بر سر میزان مالیات و رسیدگی به اعتراضات.

✅ پشتیبانی مالیاتی : خدمات مشاوره و همراهی برای انجام صحیح تکالیف (آموزش سامانه/کارپوشه، تهیه اظهارنامه و…) بهمنظور کاهش خطا و پیشگیری از اختلاف.

جمعبندی

دادرسی مالیاتی سازوکار رسمیِ اعتراض به برگ تشخیص و تصمیمات مرتبط است. پس از اظهارنامه و صدور برگ تشخیص، یا تمکین میکنید و پرونده در سطح اداری مختومه میشود، یا وارد مراحل دادرسی مالیاتی میگردید: از ممیز کل تا هیئتهای بدوی و تجدیدنظر، از شورای عالی مالیاتی تا هیئتهای ۲۱۶ و ۲۵۱ مکرر، و در نهایت دیوان عدالت اداری. در تمامی این مسیر، رعایت مهلتها، حضور مؤثر در جلسات، ارائهی مدارک منظم و تسلط به قانون جدید دادرسی مالیاتی اهمیت حیاتی دارد.

مهلت اعتراض به برگ تشخیص در مراحل دادرسی مالیاتی چقدر است ؟

۳۰ روز از تاریخ ابلاغ. عدم اعتراض در این مهلت، موجب قطعیت مالیات میشود.

آیا رأی هیئت حل اختلاف بدوی قطعی است ؟

خیر. رأی بدوی غیرقطعی است و ظرف ۲۰ روز قابل اعتراض نزد هیئت تجدیدنظر (ماده ۲۴۷) میباشد.

هیئت ماده ۲۱۶ چه مواردی را بررسی میکند ؟

شکایات ناشی از اقدامات اجرایی وصول. اگر وصول پیش از قطعیت انجام شده باشد و هیئت شکایت را وارد بداند، به بطلان اجراییه رأی میدهد.

هزینه ۱٪ که در قانون جدید دادرسی مالیاتی مطرح است چیست ؟

طبق تبصره ۶ ماده ۲۴۷، اگر هیئت تجدیدنظر شکایت مودی را نسبت به رأی بدوی رد کند، ۱٪ تفاوت مالیات رأی و ابرازی بهعنوان هزینه رسیدگی مطالبه میشود؛ در صورت صدور رأی نهایی به نفع مودی در مراحل بالاتر، قابل استرداد است.

طرح شکایت در دیوان عدالت اداری مانع اجراست ؟

اصل بر عدم توقف اجراست؛ مگر آنکه مودی ضمن دادخواست یا جداگانه با اثبات ضرر و زیان سنگین، دستور توقف اجرا بگیرد. مهلت طرح شکایت سه ماه از ابلاغ رأی قطعی (برای مقیم خارج شش ماه) است.

دادرسی مالیاتی توسط چه کسانی پیگیری میشود ؟

خود مودی (شخص حقیقی/حقوقی)

وکلای مالیاتی

مشاوران مالیاتی (در چارچوب اختیارات و با تسلط به قوانین و استانداردها)

دیدگاهتان را بنویسید