وکیل مالیاتی کیست؟

حسابدار مالیاتی شخصی است که آموزش های لازم را گذرانده و دانش و تجربه تخصصی کافی در زمینه حسابداری و مالیات کسب کرده باشد. یک وکیل مالیاتی موظف است در دعاوی مالیاتی شرکت از او دفاع خواهد کرد.

و محاسبات انجام شده و اطلاعات افشا شده در اظهارنامه مالیاتی را با رعایت استانداردهای حسابداری و حسابرسی، قوانین مالیاتی مستقیم و اسناد قانونی به حسابرسان مالیاتی گواهی کند.

به این ترتیب بدهی مالیات پرداختی مودی تا حد امکان کاهش می یابد و از جریمه ها جلوگیری می شود. وکیل مالیاتی تا مرحله نهایی یعنی صدور اظهارنامه مالیاتی نهایی را همراهی می کند.

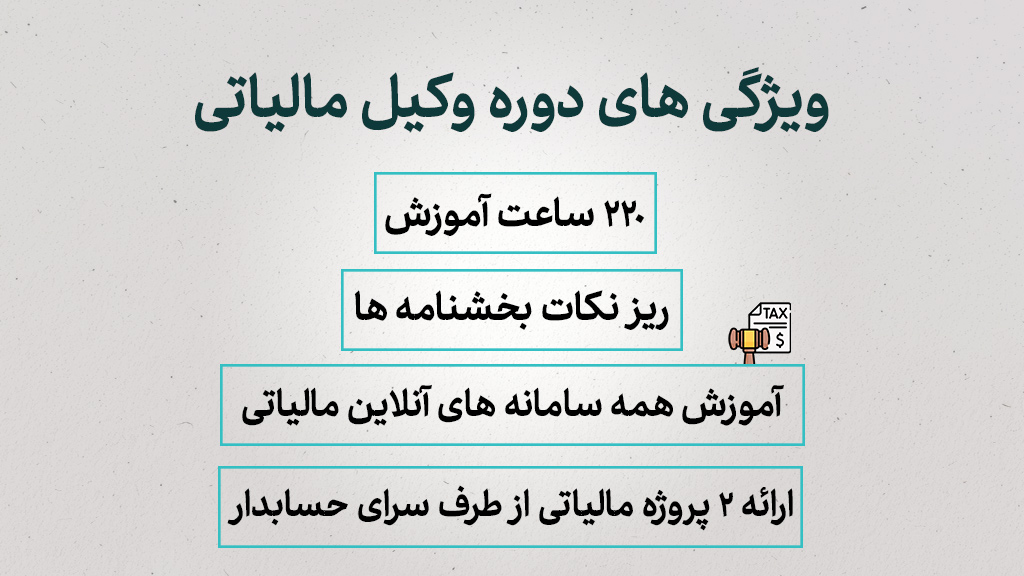

ویژگی های دوره وکیل مالیاتی VIP

۲۲۰ ساعت آموزش فوق تخصصی مالیاتی

آموزش همه سامانه های آنلاین مالیاتی

بررسی ریز نکات بخشنامه ها و آیین نامه ها و دادنامه های مالیاتی

آموزش همه سر فصلهای مالیاتی و بخشنامه ها و موارد ریز و نکات کاربردی آن ها

تضمین ارئه ۲ پروژه مالیاتی از طرف سرای حسابدار در شهر اصفهان با حقوق و شرایط بسیار مناسب پس از اتمام نیمه اول دوره مالیاتی

دوره وکیل مالیاتی VIP برای چه کسانی مناسب است؟

حسابداران و دانشجویان رشته حسابداری

مدیران مالی و دانشجویان رشته های مدیریت و مالی

صاحبان مشاغل، شرکت ها و مؤسسات تجاری

فارغ التحصیلان و دانشجویان علاقه مند به حوزه مالیات

وکلای دادگستری و دانشجویان رشته حقوق

کلیه علاقه مندان به یادگیری و اجرای امور مالیاتی

پروژه های وکلای مالیاتی

سرای حسابدار در سال جاری بیش از ۸۰ پروژه مالی و مالیاتی در دست اجرا دارد این پروژه ها توسط خبره ترین مشاوران و وکیل های مالیاتی اصفهان انجام می پذیرد.

دانش پذیر دوره وکیل مالیاتی VIP بعد از گذشت ۳ ماه از دوره می تواند در دپارتمان خدماتی مالیاتی سرای حسابدار مشغول به کار شود ( امکان کار و اخذ تجربه از این تعداد پروژه ضمانت سرای حسابدار می باشد.)

بعد از گذشت ۶ ماه از شروع دوره، دانش پذیر دیگر می تواند به صورت انفرادی نسبت به انجام پروژه های مالیاتی اقدام کند.

ارائه ۲ پروژه قطعی و با حقوق و مزیتی بسیار مناسب خواهد بود

و بعد از دوره نیز ۵ پروژه به شما معرفی می کنیم و در کنار شماییم.

این دوره ضمانت متخصص شدن شماست.

انواع مشاوره های مالیاتی

مشاور مالیاتی املاک

مشاور مالیاتی حقوق

مشاور مالیاتی مشاغل

مشاور مالیات های اتفاقی

مشاور مالیات بر ارزش افزوده

سرفصل های دوره وکیل مالیاتی vip

مالیات بر درآمد اشخاص حقوقی

- تکالیف و وظایف اشخاص حقوقی

- تشکیل پرونده و اخذ کد اقتصادی (به صورت عملی)

- درآمد مشمول مالیات اشخاص حقوقی

- روش های تشخیص درآمد مشمول مالیات اشخاص حقوقی

- قرائن و ضرایب مالیاتی

- نحوه رسیدگی به تسهیلات مالی و حساب تعدیلات سنواتی

- نرخ مالیات بر درآمد اشخاص حقوقی

- نحوه و مراحل استرداد

- ابلاغ اوراق مالیاتی

- مفاصا حساب مالیاتی

- مهلت زمان رسیدگی مأموران مالیاتی به پرونده های مالیاتی

- استرداد مالیات بر درآمد اشخاص حقوقی

- معافیت مالیاتی اشخاص حقوقی

- نحوه رسیدگی سازمان امور مالیاتی به تراکنش های بانکی

- روش های تشخیص درآمد مشمول مالیات سایت های اینترنتی

- نحوه محاسبه مالیات بر درآمد املاک شرکت ها

- نحوه محاسبه مالیات بر درآمد ساخت و ساز املاک توسط شرکت ها

هزینه های قابل قبول و استهلاک

- تعریف هزینه قابل قبول

- هزینه های غیر قابل قبول

- فهرست هزینه های قابل قبول

- آیین نامه ها و دستورالعمل های مرتباط با هزینه های قابل قبول

- تفسیر و توضیح تبصره 3 ماده ۱۴۷ قانون مالیات های مستقیم

- تعریف هزینه استهلاک

- مأخذ محاسبه استهلاک

- نکات مهم و کاربردی در خصوص هزینه های قابل قبول و استهلاکات

مالیات بر درآمد حقوق و دستمزد

- اشخاص مشمول مالیات بر درآمد حقوق

- درآمد مشمول مالیات حقوق

- معافیت های مالیاتی درآمد حقوق

- نرخ مالیات بر درآمد حقوق

- تکالیف مؤدیان و پرداخت کنندگان مالیات بر درآمد حقوق

- وظایف، تکالیف و اختیارات اداره امور مالیاتی در ارتباط با مالیات بر درآمد حقوق

- نحوه محاسبه مالیات حقوق و مزایا

- مهلت پرداخت مالیات حقوق و مزایا

- نحوه محاسبه مالیات در مورد سایر حقوق بگیران غیر از کارکنان

- توضیحات مربوط به تبصره ماده ۸۶ ق.م.م

- سامانه ( آنلاین، آفلاین ) ارسال مالیات حقوق و دستمزد ( به صورت عملی)

ماده ۱۶۹ و ۱۶۹ مکرر

- توضیح و تفسیر مواد ۱۶۹ و ۱۶۹ مکرر قانون مالیات های مستقیم

- مقایسه قانون قدیم و جدید در ارتباط با این مواد

- توضیح بخشنامه های مهم و کاربردی مرتبط با این مواد

- تکمیل و ارسال صورت معاملات فصلی آنلاین و آفلاین (به صورت عملی)

مالیات بر ارزش افزوده

- تعریف مالیات بر ارزش افزوده

- کالاها و خدمات مشمول و معاف

- تاریخ تعلق مالیات و عوارض

- نرخ های مالیات و عوارض

- نحوه محاسبه

- وظایف و تکالیف قانونی مؤدیان مالیات بر ارزش افزوده

- روش های تعیین مأخذ مشمول مالیات

- معافیت های مالیات بر ارزش افزوده

- سازمان مالیات بر ارزش افزوده (وظایف و اختیارات آن)

- خدمات و کالاهای مشمول مالیات بر ارزش افزوده

- سامانه مالیات بر ارزش افزوده (ارسال اظهارنامه، استعلام مودیان فاقد اعتبار و … (به صورت عملی))

اداره وصول و اجرا

- چه زمانی پرونده مالیاتی به اداره وصول و اجرا ارسال می گردد؟

- اداره وصول و اجرا کجاست و چه وظایفی دارد؟

- شرایط ممنوع الخروجی مدیران کدامند؟

- کدام اموال را نمی توان توقیف کرد؟

- کدام مدیران با شرکت مسئولیت تضامنی دارند؟

تشویقات،جرایم مالیاتی و راهکار های بخشودگی جرایم ( حقوقی و حقیقی)

- جریمه عدم تسلیم اظهارنامه های مالیاتی

- جریمه تأخیر در پرداخت مالیات پس از سررسید

- جریمه عدم تسلیم ترازنامه و حساب سود و زیان

- جریمه تخلف آخرین مدیران شخص حقوقی

- جریمه عدم تسلیم لیست حقوق

- جریمه عدم تسلیم قراردادهای پیمانکاری

- جرائم مربوط به ماده ۱۶۹ قانون مالیات های مستقیم

- جریمه عدم کسر و پرداخت مالیات های تکلیفی در موعد مقرر

- جریمه اداره وصول و اجراء

- جرائم مالیات بر ارزش افزوده

- تفسیر ماده ۲۰۱ قانون مالیات های مستقیم و بخشنامه مهم در مورد آن

- آموزش چگونگی برخورداری از تشویقات مالیاتی

- آموزش علل شمول جرائم مالیاتی و راه های جلوگیری از آن

اظهارنامه عملکرد اشخاص حقوقی و حقیقی

- نحوه تکمیل و ارسال اظهارنامه عملکرد اشخاص حقوقی (به صورت عملی و ویدئوی ضبط شده)

نحوه عملی و تخصصی تحریر دفاتر قانونی

- توضیح کامل آئین نامه تحریر دفاتر ( طبق آخرین اصلاحات )

- توضیحات کامل موارد رد دفتر

- راهکارهای قانونی در صورت بروز اشتباهات

- تحریر دفاتر قانونی ( به صورت عملی)

نحوه گروه بندی صاحبان مشاغل

- بررسی مواد مهم آیین نامه موضوع ماده ۹۵ قانون مالیات های مستقیم و اصلاحیه سال ۱۴۰۰

- اموال مشمول مالیات بر ارث

- معافیت های مالیات بر ارث

- نرخ های قدیم و جدید مالیات بر ارث

- بررسی آیین نامه اجرایی موضوع تبصره ۲ ماده ۲۶

- تفاوت های اساسی قانون قدیم و جدید ارث

مالیات املاک و مستغلات

- مالیات بر درآمد اجاره

- مالیات واحدهای خالی

- مالیات نقل و انتقال املاک

- مالیات ساخت و فروش

- آخرین تغییرات قانونی مربوط به این بحث

- بررسی احکام مالیاتی مربوط به املاک و مستغلات در سایر قوانین

مالیات بر تراکنش های بانکی اشخاص حقیقی

- تاریخچه اخذ مالیات از تراکنش های بانکی

- آیا سازمان امور مالیاتی مجوز ورود به تراکنش های بانکی قبل از سال ۱۳۹۵ را دارد؟

- نحوه رسیدگی به تراکنش های بانکی توسط ادارات امور مالیاتی

- بررسی بخشنامه ۲۰۰/۹۹/۱۶

قانون پایانه های فروشگاهی

مالیات بر سکه

مالیات بر خرید و فروش ارز

مالیات بر خودرو ها و خانه های لوکس

معافیت های مالیاتی

- بررسی مفاهیم پایه : غیرمشمول، معاف و نرخ صفر

- بررسی معافیت های قانون مالیات های مستقیم

- بررسی احکام مالیاتی مربوط به معافیت های مالیاتی در سایر قوانین

- آخرین تغییرات قانونی مربوط به این بحث

مباحث عمومی مالیاتی

- مقررات مربوط به ابلاغ اوراق مالیاتی، انواع مفاصا حساب و تسهیلات مالی

- تکالیف اشخاص حقوقی در ارتباط با مالیات حق تمبر و جرائم آن

- مالیات حق تمبر در مناطق آزاد

- مالیات حق تمبر سفته و سایر اوراق تجاری

آموزش مراحل کامل دادرسی مالیاتی

- جایگاه، ساختار و تشکیلات مراجع مالیاتی

- هیأت های حل اختلاف مالیاتی بدوی

- ترکیب اعضای هیأت های حل اختلاف مالیاتی

- حدود، صلاحیت و اختیارات هیأت های حل اختلاف مالیاتی

- هیأت های حل اختلاف مالیاتی موضوع ماده ۲۱۶ قانون مالیات های مستقیم

- شورای عالی مالیاتی، ترکیب اعضاء و نحوه رسیدگی

- هیأت موضوع ماده ۲۵۱ مکرر قانون مالیات های مستقیم

- دستورالعمل دادرسی مالیاتی

- نحوه صحیح و قانونی اعتراض به برگ تشخیص

- برگ دعوت به هیأت

- وکیل و سایر اشخاص در حکم مؤدی مالیاتی

- قرار

- رأی هیأت

اقدامات و نحوه عمل مودیان در روز رسیدگی مالیاتی

- روز رسیدگی مالیاتی از مهم ترین روزهای واحدهای مالی و حسابداری هر کسب و کاری محسوب می شود؛ سیاست های و نحوه عمل شما در این روز به چه صورت می باشد؟

- تمام آنچه باید در این روز رعایت شود، در این جلسه عنوان می شود.

هر سوالی داری بپرس !

موارد مرتبط

دوره کاربرد هوش مصنوعی در حسابداری

نظرات

متوسط امتیازات

جزئیات امتیازات

قیمت

نقد و بررسیها

هنوز بررسیای ثبت نشده است.